Долги, нереальные для взыскания

Если организация обратилась в суд за истребованием дебиторской задолженности

и решение суда было положительным, то срок течения исковой давности прерывается (ст. 203 ГК РФ, ст. 85 АП РФ).

В бухгалтерском учете организация может списать такую задолженность только в случае нереальности ее взыскания:

√ издания государственным органом акта, в вязи с которым исполнение обязательств невозможно полностью или частично (ст. 417 НК РФ);

√ ликвидации юридического лица-дебитора (основанием является выписка об исключении из реестра);

√ смерти гражданина – дебитора (ст. 418 ГК РФ);

√ самостоятельного признания задолженности нереальной для взыскания, например при наличии или повторном получении от судебного пристава постановления об окончании исполнительного производства в связи с отсутствием должника или отсутствием у должника имущества, на которое может быть обращено взыскание (Федеральный Закон от 21.07.1997 г. №119 ФЗ «Об исполнительном производстве»);

√ при наличии иных причин, явно свидетельствующих о невозможности получения средств от покупателей.

Дебиторская задолженность списывается на основании соответствующего приказа руководителем.

И в бухгалтерском, и в налоговом учете порядок списания долгов зависит от того, создается организацией резерв по сомнительным долгам или не создается.

В случае, если резерв не создается, то в бухгалтерском учете сумма задолженности списывается в состав внереализационных расходов. При этом в течение пяти лет с момента списания организация должна учитывать списанную задолженность на забалансовом счете 007 «Списанная в убыток задолженность неплатежеспособных дебиторов».

В налоговом учете сумма безнадежного долга в полном размере включается в состав внереализационных расходов организации на дату его списания (пп. 2 п. 2 ст. 265 НК РФ).

В случае создания резерва в бухгалтерском учете списание задолженности осуществляется организацией за счет средств созданного резерва. Если суммы резерва оказывается недостаточно, то разница списывается в состав внереализационных расходов.

При создании резервов по сомнительным долгам в налоговом учете безнадежные долги также подлежат списанию за счет созданных резервов. И только в случае их недостаточности разницу разрешается сразу списать во внереализационные расходы.

Пункт 5 ст. 167 НК РФ обязывает организацию начислить НДС при списании дебиторской задолженности. При этом налог начисляется и уплачивается в бюджет при наступлении наиболее ранней из двух дат:

● день истечения срока исковой давности;

● день списания задолженности.

Обязанность по начислению и уплате НДС в бюджет возникает при одновременном выполнение двух условий:

1) списана задолженность покупателя по оплате товаров (работ, услуг), облагаемых НДС (т.е. сумма задолженности включает НДС).

Если задолженность возникла, например, из договора поставки товаров, не облагаемых НДС, или из договора займа, то в сумме задолженности НДС нет. Поэтому нет и обязанности уплачивать НДС при списании этой задолженности;

2) в момент возникновения задолженности организация в соответствии с действовавшей на тот момент учетной политикой определяла выручку для целей исчисления НДС «по оплате».

Если выручка в периоде возникновения задолженности определялась организацией «по отгрузке», то сумма НДС со стоимости реализованных товаров (работ, услуг) должна была быть уплачена в бюджет в периоде отгрузки.

При списании дебиторской задолженности НДС начисляется исходя из той ставки НДС, которая действовала в момент отгрузки товаров (работ, услуг).

Например, ЗАО «Факел» в марте 2002 года отгрузило ЗАО «Север» товары на сумму 140 000 руб. (в том числе НДС 20% – 23 333 руб.). В 2002 году организация определяла выручку для целей налогообложения «по оплате».

В бухгалтерском учете данная хозяйственная операция отражена следующими записями:

Сумма НДС со стоимости отгруженных товаров:

В 2005 году ЗАО «Факел» списывает сумма

основного долга в связи с истечением срока исковой давности:

И сумма НДС со стоимости реализованного

товара

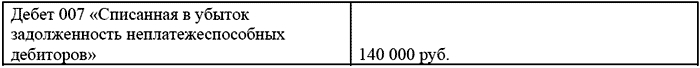

Списанная дебиторская задолженность учтена

за балансом

Если все таки организация получает от

покупателя денежные средства уже после того, как списала его задолженность и уплатила

соответствующую сумму НДС в бюджет, повторно НДС не облагаются (Письмо МНС России

от 28.01.2002 № 03-1-09/161/14-В601).

Суммы кредиторской задолженности

, по которым истек срок исковой давности, подлежат списанию с баланса с зачислением их в состав внереализационных доходов (п. 78 Положения по ведению бухгалтерского учета). Правомерность требований налоговых органов по включению кредиторской задолженности с истекшим сроком исковой давности в состав внереализационных доходов подтверждается судами (Постановление ФАС Московского округа от 28.06.2005 по делу №КА-А40/5500-05). Если организация производила частичный расчет с кредитором, то срок исковой давности начинается исчисляться с даты последнего частичного погашения заново (ст. 203 ГК РФ).

Если списывается кредиторская задолженность за товары (работы, услуги), нужно учесть, что организация теряет право на вычет суммы НДС по этим товарам (работам, услугам). Ведь вычет возможен только в том случае, если НДС фактически уплачен поставщику.

Например, ЗАО «Факел» в 2002году приобрело в 2002 году товары на сумму 150 000 руб., в том числе НДС 20% – 15 000 руб. Товары оплачены не были. В бухгалтерском учете в момент приобретения товаров были сделаны проводки:

Отражена сумма НДС по приобретенным товарам

В 2005 г. организация списывает задолженность

за товары в связи с истечением срока исковой давности:

Сумма «входного» НДС по неоплаченным товарам

списана в состав внереализационных расходов

В налоговом учете суммы списанной кредиторской

задолженности увеличивают налоговую базу по налогу на прибыль в составе внереализационных

доходов (п. 18 ст. 250 НК РФ). При этом суммы «входного» НДС, относящиеся к списанной

задолженности, включаются в состав внереализационных расходов (пп. 14 п. 1 ст. 265

НК РФ).

В соответствии с Законом №58-ФЗ внесены изменения в п. 18 ст. 250 и п. 21 ст. 251 НК РФ, которые распространяются на правоотношения, возникшие с 1 января 2005 года (ст. 5 п. 8 Закона №58-ФЗ). Согласно п. 18 ст. 250 НК РФ, суммы кредиторской задолженности, списанные в связи с истечением срока исковой давности или по другим основаниям, за исключением доходов, предусмотренных п. 21 ст. 251 НК РФ, признаются внереализационными доходами, учитываемыми для целей налогообложения прибыли.

При этом п. 21 ст. 251 НК РФ установлено, что при определении налоговой базы по налогу на прибыль организации не учитываются доходы в виде сумм кредиторской задолженности налогоплательщика по уплате налогов и сборов перед бюджетами разных уровней, списанных и уменьшенных иным образом в соответствии с законодательством РФ или по решению Правительства РФ. При этом, как следует из содержания ст. 75 и 114 НК РФ задолженность налогоплательщика по пеням и штрафам не приравнивается к задолженности по уплате налогов и сборов. Следовательно, к суммам списанной кредиторской задолженности перед бюджетами разных уровней по уплате налогов и сборов не может быть применено положение подп. 21 п. 1 ст. 251 НК РФ (в редакции Федерального Закона от 06.06.2005 №58-ФЗ). Минфин России в письме от 29.12.2005 №03-03-04/1/467 закрепил позицию в отношении включения кредиторской задолженности налогоплательщика по пеням и штрафам, списанной в соответствии с законодательством РФ или по решению Правительства РФ. Вышеназванные расходы включаются в состав доходов с 1 января 2006 года.

Не урегулированным остается вопрос о порядке учета суммы НДС при списании кредиторской задолженности в виде полученного ранее аванса в счет предстоящей поставки товаров (работ, услуг).

Суммы авансовых платежей облагаются НДС, поэтому в момент получения аванса организация должна была уплатить соответствующую сумму НДС в бюджет. Обязательства по поставке товаров (выполнению работ, оказанию услуг) выполнены не были. И вот по истечении срока исковой давности организация списывает сумму аванса в состав доходов.

При этом, организация, списав аванс, вернуть из бюджета уплаченную при получении аванса сумму НДС не может.

Постоянная разница, приводящая к образованию постоянного налогового актива (ПНА) возникает у организации на дату списания безнадежной дебиторской задолженности, не покрытой за счет средств созданного резерва, в сумме превышения суммы безнадежных долгов, списанных на расходы в налоговом учете, над величиной аналогичного показателя в бухгалтерском учете. Постоянная разница, приводящая к образованию постоянного налогового обязательства, возникает на дату списания безнадежной дебиторской задолженности, не покрытой за счет средств созданного резерва, в сумме превышения суммы безнадежных долгов, списанных на расходы в бухгалтерском учете, над величиной аналогичного показателя по данным налогового учета.

Смотрите также

Динамика принятия законов в области бухгалтерского учета в странах Европы и

США

Страна

Основные законы, регламентировавшие бухгалтерский

учет до 80-х годов XX в.

1

2

Бельгия

1673, 1807 гг. - Ком ...

Динамика среднегодового уровня инфляции в России

Год

Инфляция (%)

Год

Инфляция (%)

1990

5,3

1998

84,4

1991

92,6

...

Амортизации по временно не используемым основным средствам

В 2005 году Минфин России (письмо от 06.05.2005 № 03-03-01-04/1/236) официально высказался по поводу начисления амортизации по временно не используемым основным средствам, подтвердив как общее прави ...